Medlemsländerna i valutaunionen behöver regler för sina offentliga finanser. En situation utan regler skulle antagligen vara den sämsta möjliga. De nuvarande EU-reglerna har emellertid kritiserats. Kan EU:s regler för offentliga finanser utvecklas så att de stöder en mindre procyklisk finanspolitik och stärker skuldhållbarheten?

I höst börjar de: nämligen EU-medlemsländernas förhandlingar om finanspolitiska regler.

På grund av coronan har skuldkvoterna i flera länder klart överskridit det eftersträvade värdet på 60 procent. En återgång till de befintliga reglerna kan bli svår. Den nuvarande underskottsregeln på 3 procent och skuldregeln på 60 procent i förhållande till landets BNP har kritiserats av många orsaker.

Kritik har riktats mot att de nuvarande reglerna leder till en finanspolitik som förstärker konjunkturväxlingarna – även om man önskar något annat. Oavsett reglerna har både medlemsländernas och euroområdets skuldkvoter ökat och den offentliga ekonomins skuldhållbarhet försämrats. Reglerna motiverar inte till att samla ekonomiska buffertar när tiderna är goda.

Ännu för ett par år sedan föreslog forskare och experter att reglerna skulle förenklas och ändras så att finanspolitiken inte skulle förstärka konjunkturväxlingarna. På grund av den ökande skuldsättningen ville man sätta särskild fokus på skuldregeln.

Under det senaste året har debatten om regeländringar avtagit. Det sägs att det förekommer oenighet och partiell sekterism bland länderna. Länderna med hög skuldkvot anser att den nuvarande skuldregeln på 60 procent är för sträng. Länderna med låg skuldkvot är rädda för att länderna med hög skuldkvot försöker lösa upp den nuvarande skuldregeln. Slutresultatet är att alla länder inte vill öppna EU:s Maastrichtfördrag från 1992, i vilket den ovan nämnda underskottsregeln på 3 procent och skuldregeln på 60 procent har skrivits in. Det vore ändå önskvärt att hela debatten om EU-reglerna inte skulle stanna på en nivå som handlar om det nuvarande referensvärdet för skulden i förhållande till BNP.

Håller EU på att förlora möjligheten att förbättra sina regler för offentliga finanser? Är det längre värt att lägga fram förslag?

I slutändan är det ändå medlemsländerna som bestämmer. Det är mycket möjligt att man, precis som så många gånger tidigare, kommer fram till en kompromiss. Därför är det bra att förbereda sig på förhandlingar med goda konkreta alternativ till nya regler. Här lägger vi fram ett. Vi kommer också att reflektera över andra alternativ i slutet av texten.

Underskott i de offentliga finanserna är det samma som skillnaden mellan inkomster och utgifter. När utgifterna är större än inkomsterna uppstår ett underskott som ökar skulden. Då tiderna är goda och inkomsterna är större än utgifterna uppstår på motsvarande sätt ett överskott som ökar de finansiella tillgångarna.

Den nuvarande skuldregeln beaktar skulden, men inte de finansiella tillgångarna. Med tanke på buffertar som samlas in för sämre tider borde man utöver skuld även beakta finansiella tillgångar. Då skulle skuldregeln för offentliga finanser kunna beräknas enligt t.ex. den här formeln: (finansiella tillgångar för de offentliga finanserna – skuld)/BNP. I och med de finansiella tillgångarna skulle denna skuldregel passa ihop med till exempel den fleråriga nettoutgiftsregeln som stöds av European Fiscal Board.

I själva verket publicerar OECD redan denna mätare i sin statistik för sina medlemsländer. Motsvarande statistiska uppgifter finns i Eurostats data för de europeiska länderna. (Öppnar i en ny flik)

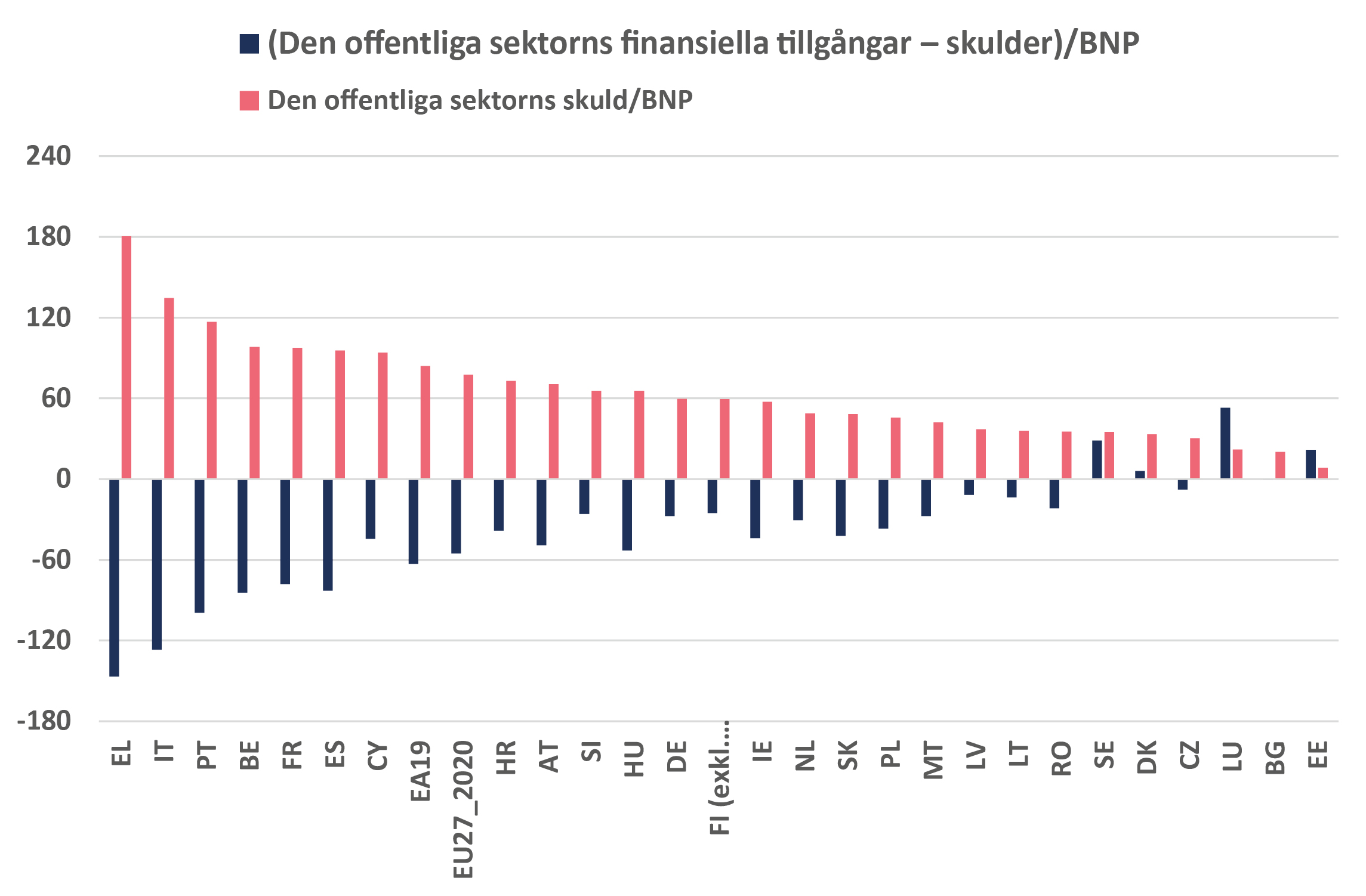

Figur 1. (finansiella tillgångar – skuld)/BNP och skuld/BNP, EU27, euroområde 19 och medlemsländer, år 2019.

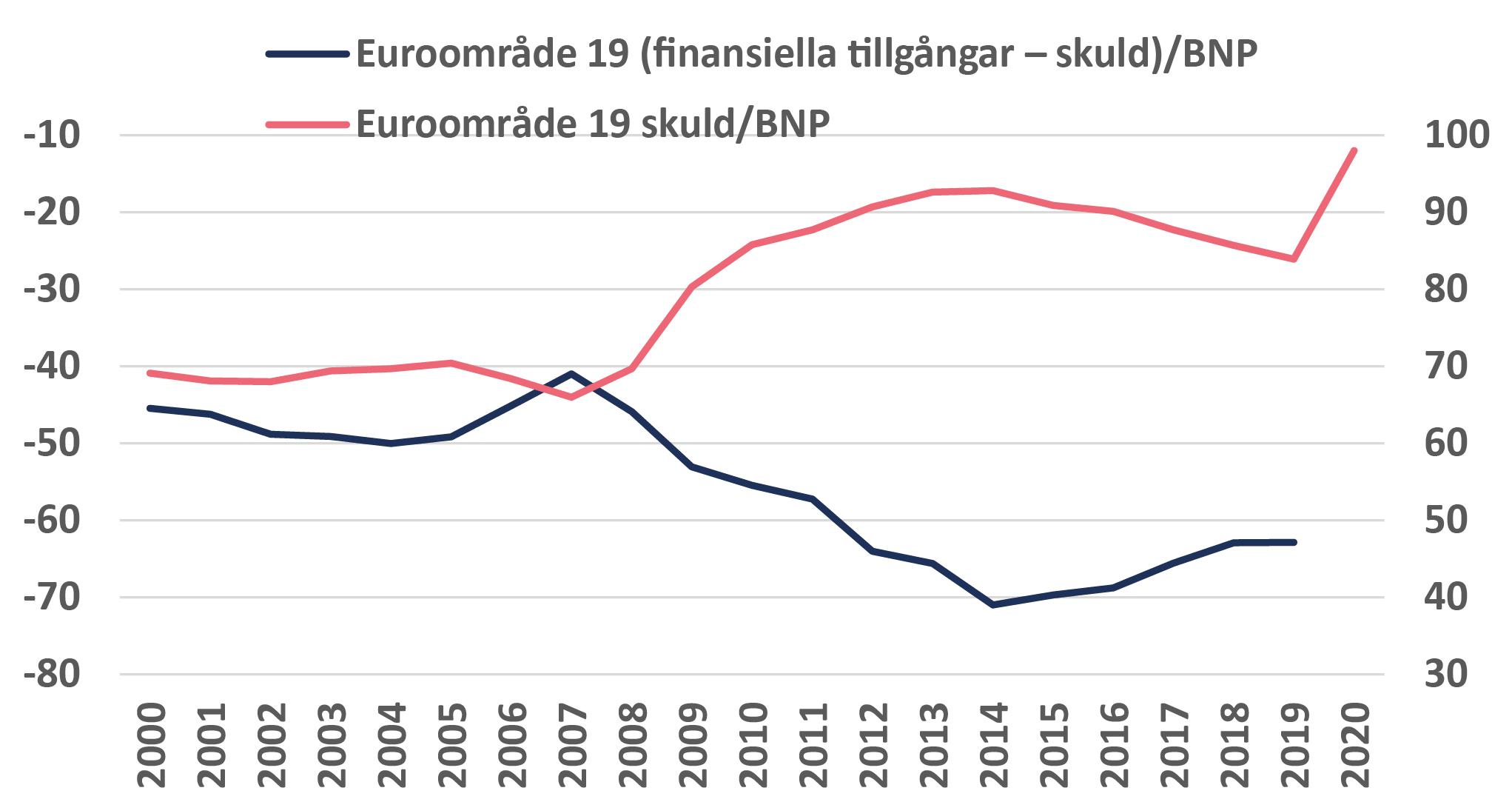

Figur 2. (finansiella tillgångar – skuld)/BNP och skuld/BNP, euroområdet år 2000–2020.

Figur 1 visar EU-länderna, deras skuld/BNP från störst till minst och värdet för mätaren (finansiella tillgångar – skuld)/BNP. Mätarnas värden går nästan hand i hand. Ländernas ordning är mycket likartad för båda mätarna. Pearsons korrelationskoefficient som beskriver ordningen är 0,94. Figur 2 visar för sin del att den mätare som presenteras här inte varierar mer över tid än skuld/BNP.

De finansiella tillgångarna omfattar inte alla tillgångar. Med andra ord räknas inte realtillgångarna, till exempel mark och byggnader, med i de finansiella tillgångarna. Samtidigt har man i diskussionerna om EU-reglerna konstaterat att man inte vill ta med olikvida tillgångar bland tillgångarna. Ur den synvinkeln skulle en regel som inkluderar finansiella tillgångar kvalificera sig som skuldregel för EU-länderna. När de finansiella tillgångarna är mindre än skulden får mätaren negativa värden.

Förhållandet skuld / BNP och mätaren (finansiella tillgångar – skuld) / BNP har ett inbördes samband även på värdenivå. Den senare nämnda mätarens värde på cirka -35 procent associerar sig med förhållandet skuld / BNP:s värde på 60 procent. En skuldregel som innehåller finansiella tillgångar kan alltså kalibreras till ett lämpligt referensvärde utgående från det mer bekanta värdet för skuld / BNP.*

Den mätare som granskas här skulle kunna fungera som en skuldregel för EU-länderna som uppmuntrar till att samla överskott i buffertar när tiderna är goda. Dessutom syns en försäljning av statsägda aktier som genererar dividendinkomster (utdelning) i denna mätare. En försäljning syns inte i de nuvarande reglerna, även om dividendinkomsterna på lång sikt förbättrar hållbarheten för de offentliga finanserna.

Även fast kapital kunde läggas till de offentliga finansiella tillgångarna i ovanstående skuldregel, med undantag av olikvida byggnader, vägar och vattenleder. Då skulle offentliga investeringar i fast kapital, inklusive forskning och utveckling, kunna beaktas positivt i skuldregeln. Utöver investeringarna i fast kapital skulle även investeringar i utbildning och klimatinvesteringar kunna beaktas positivt i skuldregeln.

* Beräkningen från ett önskat värde på förhållandet skuld/BNP till motsvarande värde för (finansiella tillgångar – skuld)/BNP sker med hjälp av följande regressionsformel: (finansiella tillgångar – skuld)/BNP = 30,8 –1,1x skuld/BNP.

Efterskrift

Den nuvarande skuld-/BNP-mätarens värde påverkas av konjunkturläget, eftersom konjunkturväxlingar syns i BNP. (Finansiella tillgångar – skuld)/BNP-mätaren är inte heller perfekt i detta avseende. Där återspeglar aktiernas värderingar i de finansiella tillgångarna (täljaren) visserligen samma konjunkturläge som BNP (nämnaren). Effekten av konjunkturväxlingar minskar ytterligare om en del av det fasta kapitalet i de offentliga finanserna läggs till tillgångarna enligt ovan.

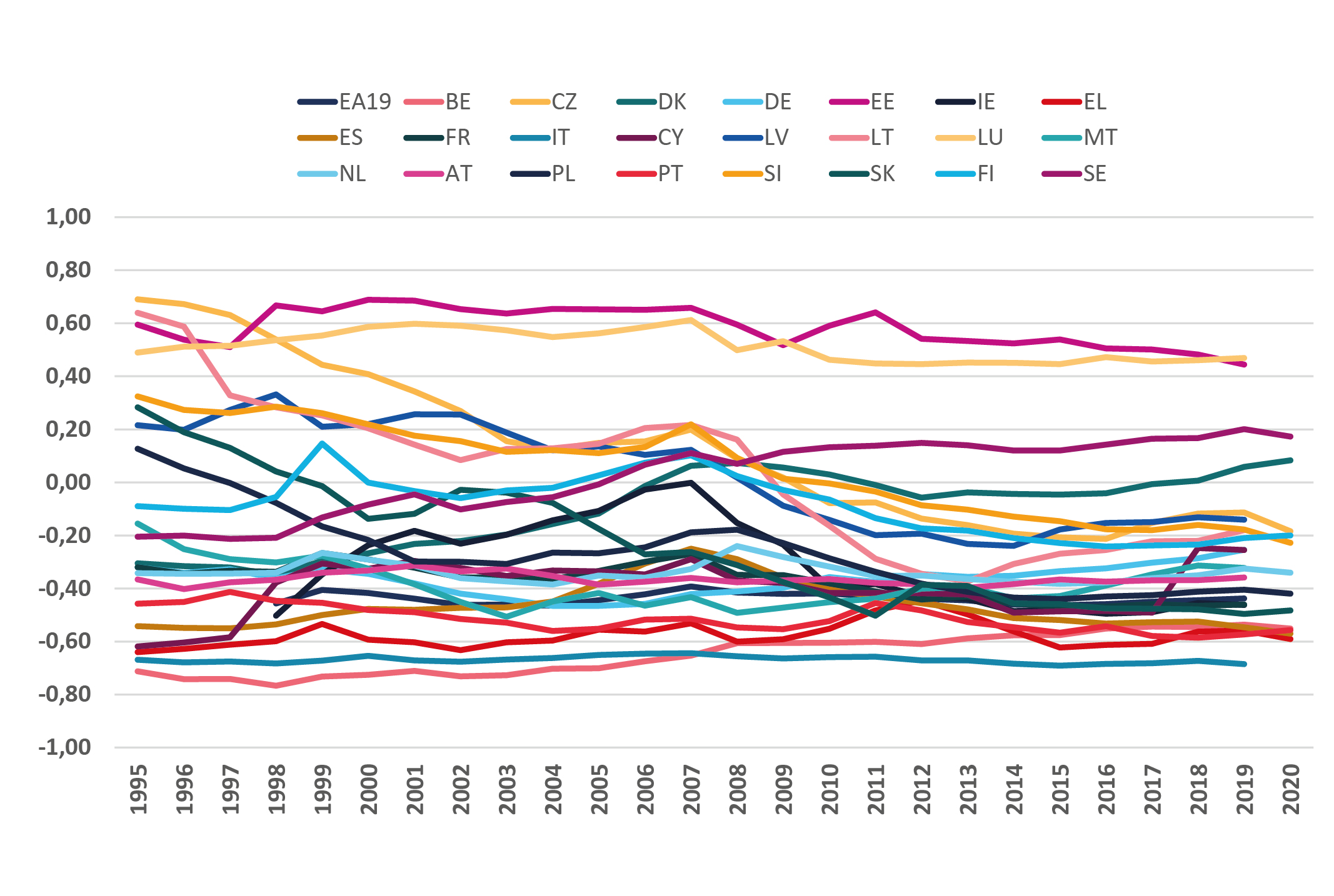

Om man ytterligare vill minska konjunkturväxlingarnas inverkan på skuldregeln skulle den tredje möjligheten vara att ställa (finansiella tillgångar – skuld) i relation till variabeln (finansiella tillgångar + skuld). Som figur 3 visar ger denna mätare värden mellan 1 och -1 samtidigt som den är rätt stabil för varje land.

En ännu mer långsiktig skuldregel skulle kunna fokusera på analys av (netto)skuldhållbarhet, såsom bland annat Paul de Grauwe (2021) har föreslagit för Europaparlamentet. (Öppnar i en ny flik)

Figur 3. (finansiella tillgångar – skuld)/(finansiella tillgångar + skuld) för den offentliga sektorn i euroområde 19 och i euroländerna 1995–2020.

Figur 3. (finansiella tillgångar – skuld)/(finansiella tillgångar + skuld) för den offentliga sektorn i euroområde 19 och i euroländerna 1995–2020.